Accertamenti esecutivi e dilazioni a 72 rate per i Tributi locali. Ecco la legge di Stabilità del 2020.

Grosse novità anche su forfettari e accertamento esecutivo per tributi locali

Il Governo ha terminato il disegno di legge della Legge di Stabilità 2020 (qui puoi scaricare il testo definitivo licenziato dal Governo) e, seguendo quanto già tracciato dal Decreto Fiscale n. 124/2019, ha previsto importanti novità.

Le più importanti sono: il taglio al cuneo fiscale, l’unione IMU e TASI, il cambio del regime forfettario, e, in particolare, il nuovo avviso di accertamento per tributi locali.

Analizziamo nel dettaglio tali novità:

|

ARTICOLO |

TESTO ARTICOLO |

OSSERVAZIONI |

|

ART. 5 (taglio al cuneo fiscale) |

(Fondo per la riduzione del carico fiscale sui lavoratori dipendenti) 1. Al fine di dare attuazione a interventi finalizzati alla riduzione del carico fiscale sulle persone fisiche, nello stato di previsione del Ministero dell’economia e delle finanze, è istituito un fondo denominato «Fondo per la riduzione del carico fiscale sui lavoratori dipendenti», con una dotazione pari a 3.000 milioni di euro per l’anno 2020 e a 5.000 milioni di euro annui a decorrere dall’anno 2021. Con appositi provvedimenti normativi, nei limiti delle risorse di cui al primo periodo del presente comma, eventualmente incrementate nel rispetto dei saldi di finanza pubblica nell’ambito dei medesimi provvedimenti, si provvede a dare attuazione agli interventi ivi previsti. |

Viene istituito un fondo per ridurre il cuneo fiscale delle persone fisiche per il 2020. La dote per tale anno è di 3 miliardi di euro, che saliranno a 5 miliardi nel 2021. Con successivi provvedimenti verranno indicati le modalità ed i dati di tale taglio del cuneo fiscale |

|

ART. 27 (rifinanziamento Fondo prima casa) |

(Fondo di garanzia prima casa) 1. Al Fondo di garanzia per la prima casa di cui all’art.1, comma 48, lettera c) della legge 27 dicembre 2013, n. 147, sono assegnati 10 milioni di euro per l’anno 2020. All’articolo 19, comma 2, del decreto-legge 30 aprile 2019, n. 34, convertito con modificazioni dalla legge 28 giugno 2019, n. 58, le parole “all’ 8 per cento” sono sostituite dalle seguenti “al 6,5 per cento |

Viene mantenuto e rifinanziato con una dota di 10 milioni di euro per il 2020. Tale Fondi di garanzia per la prima casa (gestito da Consap spa) è regolato dall’art. 1 della Legge n. 147/2013 e garantisce Il Fondo rilascia garanzie, a prima richiesta, nella misura massima del 50% della quota capitale su mutui ipotecari o su portafogli di mutui connessi all’acquisto e a interventi di ristrutturazione e accrescimento di efficienza energetica di immobili adibiti ad abitazione principale. |

|

ART. 42 (esenzione canone Rai) |

(Esenzione canone RAI per gli anziani a basso reddito) 1. All’articolo 1della legge 24 dicembre 2007, n. 244, il comma 132 è sostituito dal seguente: “132. A decorrere dall’anno 2020, per i soggetti di età pari o superiore a settantacinque anni e con un reddito proprio e del coniuge non superiore complessivamente a euro 8.000 annui, non convivente con altri soggetti titolari di un reddito proprio, fatta eccezione per collaboratori domestici, colf e badanti, è abolito il pagamento del canone di abbonamento alle radioaudizioni esclusivamente per l’apparecchio televisivo ubicato nel luogo di residenza. Per l’abuso è irrogata una sanzione amministrativa, in aggiunta al canone dovuto e agli interessi di mora, d’importo compreso tra euro 500 ed euro 2.000 per ciascuna annualità evasa.” 2. Nell’articolo 1, comma 160, della legge 28 dicembre 2015 n. 208, la lettera a) è soppressa. |

Sono esentati dal pagamento del Canone Rai, per l’anno 2020, i cittadini: 1. di età pari o superiore a 65 anni; 2. con reddito proprio E del coniuge NON superiore complessivamente ad €8.000; 3. il soggetto non deve convivere con altri soggetti titolari di reddito proprio (eccezione per le badanti, collaboratori domestici eccetera). |

|

ART. 88 (regime forfettario) |

(Regime forfetario) 1. I commi da 17 a 22, dell’articolo 1 della legge 30 dicembre 2018, n. 145 sono abrogati. 2. All’articolo 1 della legge 23 dicembre 2014, n. 190: a) il comma 54 è sostituito dal seguente: “54. I contribuenti persone fisiche esercenti attività d’impresa, arti o professioni applicano il regime forfetario di cui al presente comma e ai commi da 55 a 89 del presente articolo se, al contempo, nell’anno precedente: a) hanno conseguito ricavi ovvero hanno percepito compensi, ragguagliati ad anno, non superiori a euro 65.000; b) hanno sostenuto spese per un ammontare complessivamente non superiore ad euro 20.000 lordi per lavoro accessorio di cui all’articolo 70 del decreto legislativo 10 settembre 2003, n. 276, e successive modificazioni, per lavoratori dipendenti, collaboratori di cui all’articolo 50, comma 1, lettere c) e c-bis), del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e successive modificazioni, anche assunti secondo la modalità riconducibile a un progetto ai sensi degli articoli 61 e seguenti del citato decreto legislativo n. 276 del 2003, e successive modificazioni, comprese le somme erogate sotto forma di utili da partecipazione agli associati di cui all’articolo 53, comma 2, lettera c), e le spese per prestazioni di lavoro di cui all’articolo 60 del citato testo unico di cui al decreto del Presidente della Repubblica n. 917 del 1986, e successive modificazioni.”; b) al comma 55 le parole “comma 54” sono sostituite dalle seguenti: “comma 54, lettera a)”; c) al comma 56, le parole: “del requisito” sono sostituite dalle seguenti: “dei requisiti”; d) al comma 57, dopo la lettera d-bis), è inserita la seguente: “d-ter) i soggetti che nell’anno precedente hanno percepito redditi di lavoro dipendente e redditi assimilati a quelli di lavoro dipendente, di cui rispettivamente agli articoli 49 e 50 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, eccedenti l’importo di 30.000 euro; la verifica di tale soglia è irrilevante se il rapporto di lavoro è cessato.”. e) al comma 71 le parole: “il requisito” sono sostituite dalle seguenti: “taluna delle condizioni”; f) al comma 74: 1) al primo periodo sono aggiunte, in fine, le seguenti parole: “; per i contribuenti che hanno un fatturato annuo costituito esclusivamente da fatture elettroniche, il termine di decadenza di cui all’articolo 43, primo comma, del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, è ridotto di un anno.”; 2) al terzo periodo, le parole: “la condizione” sono sostituite dalle seguenti: “taluna delle condizioni”; g) il comma 75 è sostituito dal seguente: “75. Quando le vigenti disposizioni fanno riferimento, per il riconoscimento della spettanza o per la determinazione di deduzioni, detrazioni o benefici di qualsiasi titolo, anche di natura non tributaria, al possesso di requisiti reddituali, si tiene comunque conto anche del reddito assoggettato al regime forfetario. h) al comma 82: 1) al primo periodo, le parole: “la condizione” sono sostituite dalle seguenti: “taluna delle condizioni”; 2) al terzo periodo, le parole: “sussista la condizione” sono sostituite dalle seguenti: “sussistano le condizioni”; 3) al quarto periodo, le parole: “della condizione” sono sostituite dalle seguenti: “delle condizioni”; i) al comma 83, secondo periodo, le parole: “della condizione” sono sostituite dalle seguenti: “delle condizioni”; l) al comma 89, il primo periodo è soppresso. |

Viene abolita tutta la normativa introdotta con la precedente legge di bilancio (abrogato il comma 1, commi da 17 a 22 della Legge n. 145/2018). Il nuovo regime forfettario viene del tutto regolato dal nuovo comma 54 dell’art. 1 della Legge 190/2014 (la legge che ha introdotto il regime forfettario con imposta sostitutiva pari al 15%) Il nuovo regime richiede:

|

|

ART. 95 (unione IMU e Tasi) |

(Unificazione IMU-TASI) 1. A decorrere dal 2020, l’imposta unica comunale di cui all’articolo 1, comma 639, della legge 27 dicembre 2013, n. 147 è abolita, ad eccezione delle disposizioni relative alla tassa sui rifiuti (TARI); l’imposta municipale propria (IMU) è disciplinata dalle norme che seguono. 2. (…) 3. Il presupposto dell’imposta è il possesso di immobili. Il possesso dell’abitazione principale o assimilata, come definita alle lettere b) e c) del comma 4, non costituisce presupposto dell’imposta, salvo che si tratti di un’unità abitativa classificata nelle categorie catastali A/1, A/8 o A/9. 4. Ai fini dell’imposta valgono le seguenti definizioni e disposizioni: assegnatari; (…) 5. Il soggetto attivo dell’imposta è il comune con riferimento agli immobili la cui superficie insiste, interamente o prevalentemente, sul territorio del comune stesso. L’imposta non si applica agli immobili di cui il comune è proprietario ovvero titolare di altro diritto reale di godimento quando la loro superficie insiste interamente o prevalentemente sul suo territorio. In caso di variazioni delle circoscrizioni territoriali dei comuni, si considera soggetto attivo il comune nell’ambito del cui territorio risultano ubicati gli immobili al o 1 gennaio dell’anno cui l’imposta si riferisce. 6. I soggetti passivi dell’imposta sono i possessori di immobili, intendendosi per tali il proprietario ovvero il titolare del diritto reale di usufrutto, uso, abitazione, enfiteusi, superficie sugli stessi. E’ soggetto passivo dell’imposta il genitore assegnatario della casa familiare a seguito di provvedimento del giudice che costituisce altresì il diritto di abitazione in capo al genitore affidatario dei figli. Nel caso di concessione di aree demaniali, soggetto passivo è il concessionario. Per gli immobili, anche da costruire o in corso di costruzione, concessi in locazione finanziaria, soggetto passivo è il locatario a decorrere dalla data della stipula e per tutta la durata del contratto. In presenza di più soggetti passivi con riferimento ad un medesimo immobile ognuno è titolare di un’autonoma obbligazione tributaria e nell’applicazione dell’imposta si tiene conto degli elementi soggettivi ed oggettivi riferiti ad ogni singola quota di possesso, anche nei casi di applicazione delle esenzioni o agevolazioni. 7. È riservato allo Stato il gettito dell’IMU derivante dagli immobili ad uso produttivo classificati nel gruppo catastale D, calcolato ad aliquota dello 0,76 per cento; tale riserva non si applica agli immobili ad uso produttivo classificati nel gruppo catastale D posseduti dai comuni e che insistono sul rispettivo territorio. Le attività di accertamento e riscossione relative agli immobili ad uso produttivo classificati nel gruppo catastale D sono svolte dai comuni ai quali spettano le maggiori somme derivanti dallo svolgimento delle suddette attività a titolo di imposta, interessi e sanzioni. (Base imponibile) 8. La base imponibile dell’imposta è costituita dal valore degli immobili. Per i fabbricati iscritti in catasto, il o valore è costituito da quello ottenuto applicando all’ammontare delle rendite risultanti in catasto, vigenti al 1 gennaio dell’anno di imposizione, rivalutate del 5 per cento ai sensi dell’articolo 3, comma 48, della legge 23 dicembre 1996, n. 662, i seguenti moltiplicatori: (…) 9. (…) 10. La base imponibile è ridotta del 50 per cento nei seguenti casi: (…) 11. L’aliquota di base per l’abitazione principale classificata nelle categorie catastali A/1, A/8 e A/9 e per le relative pertinenze, è pari allo 0,5 per cento e il comune, con deliberazione del consiglio comunale, può aumentarla di 0,1 punti percentuali o diminuirla fino all’azzeramento. 12. (…) 13. L’aliquota di base per i fabbricati rurali ad uso strumentale di cui all’articolo 9, comma 3-bis, del decreto- legge 30 dicembre 1993, n. 557, convertito, con modificazioni, dalla legge 26 febbraio 1994, n. 133 è pari allo 0,1 per cento e i comuni possono solo ridurla fino all’azzeramento. 14. Fino all’anno 2021, l’aliquota di base per i fabbricati costruiti e destinati dall’impresa costruttrice alla vendita, fintanto che permanga tale destinazione e non siano in ogni caso locati è pari allo 0,1 per cento. I comuni possono aumentarla fino allo 0,25 per cento o diminuirla fino all’azzeramento. A decorrere dal 1° gennaio 2022, i fabbricati costruiti e destinati dall’impresa costruttrice alla vendita, finché permanga tale destinazione e non siano in ogni caso locati sono esenti dall’IMU. 15.(…) 16. (…) 17. Per gli immobili diversi dall’abitazione principale e diversi da quelli di cui ai commi da 13 a 16 l’aliquota di base è pari allo 0,86 per cento e i comuni, con deliberazione del consiglio comunale, possono aumentarla sino allo 1,06 per cento o diminuirla fino all’azzeramento. 18. (…) 19. A decorrere dall’anno 2021, i comuni, in deroga all’articolo 52 del decreto legislativo 15 dicembre 1997, n. 446, possono diversificare le aliquote di cui ai commi da 11 a 18 esclusivamente con riferimento alle fattispecie individuate con decreto del Ministro dell’economia e delle finanze da adottare entro centottanta giorni dall’entrata in vigore della legge di conversione del presente decreto-legge, sentita la Conferenza Stato-Città ed Autonomie locali, che si pronuncia entro quarantacinque giorni dalla data di trasmissione. Decorso il termine di quarantacinque giorni, il decreto può essere comunque adottato. 20. (…) 21. Sono esenti dall’imposta i terreni agricoli come di seguito qualificati: (…) 22. Sono esenti dall’imposta, per il periodo dell’anno durante il quale sussistono le condizioni prescritte: (…) 24. L’imposta è dovuta per anni solari proporzionalmente alla quota e ai mesi dell’anno nei quali si è protratto il possesso. A tal fine il mese durante il quale il possesso si è protratto per più della metà dei giorni di cui il mese stesso è composto è computato per intero. Il giorno di trasferimento del possesso si computa in capo all’acquirente e l’imposta del mese del trasferimento resta interamente a suo carico nel caso in cui i giorni di possesso risultino uguali a quelli del cedente. A ciascuno degli anni solari corrisponde un’autonoma obbligazione tributaria. 25. In deroga all’articolo 52 del decreto legislativo n. 446 del 1997, i soggetti passivi effettuano il versamento dell’imposta dovuta al comune per l’anno in corso in due rate, scadenti la prima il 16 giugno e la seconda il 16 dicembre. Resta in ogni caso nella facoltà del contribuente provvedere al versamento della imposta complessivamente dovuta in un’unica soluzione annuale, da corrispondere entro il 16 giugno. Il versamento della prima rata è pari all’imposta dovuta per il primo semestre applicando l’aliquota e la detrazione dei dodici mesi dell’anno precedente. In sede di prima applicazione dell’imposta, la prima rata da corrispondere sarà pari alla metà di quanto versato a titolo di IMU e TASI per l’anno 2019. Il versamento della rata a saldo della imposta dovuta per l’intero anno è eseguito, a conguaglio, sulla base delle aliquote risultanti dal prospetto delle aliquote di cui al comma 20 pubblicato ai sensi del comma 30 nel sito informatico del Dipartimento delle finanze del Ministero dell’economia e delle finanze, alla data del 28 ottobre di ciascun anno. 26. (…) 27. (…) 28. Il versamento del tributo è effettuato esclusivamente secondo le disposizioni di cui all’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, con le modalità stabilite con provvedimento del direttore dell’Agenzia delle entrate, ovvero tramite apposito bollettino postale al quale si applicano le disposizioni di cui all’articolo 17, del citato decreto legislativo n. 241, del 1997, in quanto compatibili, nonché attraverso la piattaforma di cui all’articolo 5 del decreto legislativo n. 82 del 2005 e le altre modalità previste dallo stesso decreto legislativo. Con decreto del Ministero dell’economia e delle finanze, di concerto con il Ministero dell’interno e con il Ministero per l’innovazione tecnologica e la digitalizzazione, sentita la Conferenza Stato-città ed Autonomie locali, da emanarsi entro il 30 giugno 2020, sono stabilite le modalità attuative del periodo precedente relativamente all’utilizzo della piattaforma di cui all’articolo 5 del decreto legislativo n. 82 del 2005. Con il medesimo decreto sono determinate le modalità per assicurare la fruibilità immediata delle risorse e dei relativi dati di gettito con le stesse informazioni desumibili dagli altri strumenti di versamento e l’applicazione dei recuperi a carico dei comuni, ivi inclusa la quota di alimentazione del fondo di solidarietà comunale, secondo quanto previsto a legislazione vigente al fine di garantire l’assenza di oneri per il Bilancio dello Stato. 29. (…) |

Nel 2020, sarà cancellata la IUC (Imposta Unica Comunale( prevista dall’art. 1, comma 639, Legge n. 147/2013. Arriverà la fusione tra il tributo IMU ed il tributo TASI. Vi sarà una unica aliquota standard pari all’0,86% con tetto massimo pari al 1,06%. La semplificazione delle aliquote è rimandata all’anno 2021. La cedolare secca sugli affitti a canone concordato resta del 10%. |

|

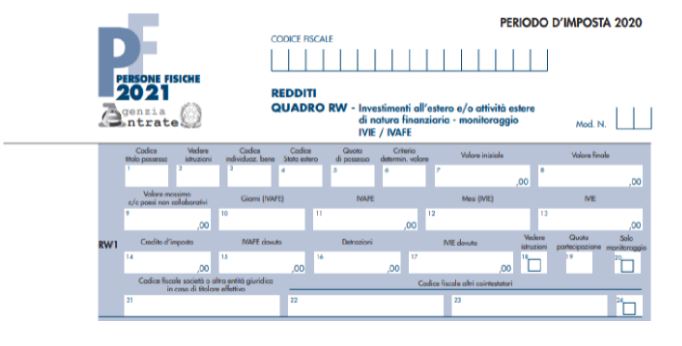

ART. 96 (avviso di accertamento immediatamente esecutivo per tributi locali) |

(Riforma della riscossione Enti locali) 1. Fermo quanto previsto dal comma 2, le disposizioni di cui ai commi da 3 a 31 si applicano, fatto salvo quanto stabilito dall’articolo 17 del decreto legislativo 26 febbraio 1999, n. 46, alle province, alle città metropolitane, ai comuni, alle comunità montane, alle unioni di comuni e ai consorzi tra gli enti locali, di seguito complessivamente denominati “enti”. 2. In caso di affidamento, da parte degli enti, dell’attività di riscossione delle proprie entrate all’agente della riscossione, si applicano esclusivamente le disposizioni di cui al comma 9. 3. Al comma 1 dell’articolo 2-bis del decreto-legge 22 ottobre 2016, n. 193 convertito, con modificazioni, dalla legge 1° dicembre 2016, n. 225 sono apportate le seguenti modificazioni: a) al primo periodo, la parola “spontaneo” è soppressa e dopo le parole “resi disponibili dagli enti impositori”, sono aggiunte le parole “o attraverso la piattaforma di cui all’articolo 5 del decreto legislativo 7 marzo 2005, n.82 o utilizzando le altre modalità previste dallo stesso decreto legislativo”; b) al terzo periodo, la parola “spontaneo” è soppressa e le parole da “esclusivamente” a “dagli enti impositori” sono sostituite dalle seguenti: “con le stesse modalità di cui al primo periodo, con esclusione del sistema dei versamenti unitari di cui all’articolo 17 del decreto legislativo 9 luglio 1997, n. 241,”. 4. Restano ferme le disposizioni di cui all’articolo 97, comma 28, relative alla nuova imposta municipale propria e di cui all’articolo 99, comma 29, concernente il canone patrimoniale di concessione per l’occupazione nei mercati. 5. All’articolo 53, comma 1, del decreto legislativo 15 dicembre 1997, n. 446, è aggiunto in fine il seguente periodo: “Sono escluse le attività di incasso diretto da parte dei soggetti di cui all’articolo 52, comma 5, lettera b).”. 6. I contratti in corso alla data del 1° gennaio 2020, stipulati con i soggetti di cui all’articolo 52, comma 5, lettera b), del decreto legislativo 15 dicembre 1997, n. 446 sono adeguati, entro il 31 dicembre 2020, alle disposizioni di cui ai commi da 1 a 31 della presente legge. 7. Gli enti, al solo fine di consentire ai soggetti affidatari dei servizi di cui all’articolo 52, comma 5, lettera b) del citato decreto legislativo n. 446 del 1997 la verifica e la rendicontazione dei versamenti dei contribuenti, garantiscono l’accesso ai conti correnti intestati ad essi e dedicati alla riscossione delle entrate oggetto degli affidamenti, nonché l’accesso agli ulteriori canali di pagamento disponibili. Il tesoriere dell’ente provvede giornalmente ad accreditare sul conto di tesoreria dell’ente le somme versate sui conti correnti dedicati alla riscossione delle entrate oggetto degli affidamenti. Salvo diversa previsione contrattuale, il soggetto affidatario del servizio trasmette entro il giorno dieci del mese all’ente affidante e al suo tesoriere, la rendicontazione e la fattura delle proprie competenze e spese riferite alle somme contabilizzate nel mese precedente e affluite sui conti correnti dell’ente. Decorsi trenta giorni dalla ricezione della rendicontazione, il tesoriere, in mancanza di motivato diniego da parte dell’ente, provvede ad accreditare a favore del soggetto affidatario del servizio, entro i successivi trenta giorni, le somme di competenza prelevandole dai conti correnti dedicati. Per le somme di spettanza del soggetto affidatario del servizio si applicano le disposizioni di cui all’articolo 255, comma 10, del decreto legislativo 18 agosto 2000, n. 267, recante il “Testo unico delle leggi sull’ordinamento degli enti locali”. 8. Al fine di facilitare le attività di riscossione degli enti locali, si applicano le disposizioni seguenti in materia di accesso ai dati: a) ai fini della riscossione, anche coattiva, sono autorizzati ad accedere gratuitamente alle informazioni relative ai debitori presenti in Anagrafe Tributaria gli enti locali e, per il tramite degli enti medesimi, i soggetti individuati ai sensi dell’articolo 52, comma 5, lettera b) del decreto legislativo n. 446 del 1997 e dell’articolo 1, comma 691 della legge 27 dicembre 2013, n. 147, ai quali gli enti locali creditori hanno affidato il servizio di riscossione delle proprie entrate; b) a tal fine, l’ente consente, sotto la propria responsabilità, ai soggetti affidatari l’utilizzo dei servizi di cooperazione informatica forniti dall’Agenzia delle Entrate, nel rispetto delle prescrizioni normative e tecniche tempo per tempo vigenti e previa nomina di tali soggetti a responsabili esterni del trattamento ai sensi delle vigenti disposizioni in materia di tutela dei dati personali; c) restano ferme, per i soggetti di cui alla lettera a), le modalità di accesso telematico per la consultazione delle banche dati catastale e ipotecaria nonché del pubblico registro automobilistico. 9. Le attività di riscossione relative agli atti degli enti, indicati nella seguente lettera a), emessi a partire dal 1° gennaio 2020 sono potenziate mediante le seguenti disposizioni: a) l’avviso di accertamento relativo ai tributi degli enti e agli atti finalizzati alla riscossione delle entrate patrimoniali emessi dagli enti e dai soggetti affidatari di cui all’articolo 52, comma 5, lettera b) del decreto legislativo n. 446 del 1997 e all’articolo 1, comma 691 della legge n. 147 del 2013 nonché il connesso provvedimento di irrogazione delle sanzioni, devono contenere anche l’intimazione ad adempiere, entro il termine di presentazione del ricorso ovvero entro 60 giorni dalla notifica dell’atto finalizzato alla riscossione delle entrate patrimoniali, all’obbligo di pagamento degli importi negli stessi indicati, oppure, in caso di tempestiva proposizione del ricorso, l’indicazione dell’applicazione delle disposizioni di cui all’articolo 19 del decreto legislativo 18 dicembre 1997, n. 472, concernente l’esecuzione delle sanzioni. Gli atti devono altresì recare espressamente l’indicazione che gli stessi costituiscono titolo esecutivo idoneo ad attivare le procedure esecutive e cautelari, nonché l’indicazione del soggetto che, decorsi trenta giorni dal termine ultimo per il pagamento, procederà alla riscossione delle somme richieste, anche ai fini dell’esecuzione forzata. Il contenuto degli atti di cui al periodo precedente è riprodotto anche nei successivi atti da notificare al contribuente in tutti i casi in cui siano rideterminati gli importi dovuti in base agli avvisi di accertamento e ai connessi provvedimenti di irrogazione delle sanzioni, ai sensi del regolamento, adottato dall’ente, relativo all’accertamento con adesione, di cui al decreto legislativo 19 giugno 1997, n. 218 e dell’articolo 19 del decreto legislativo n. 472 del 1997, nonché in caso di definitività dell’atto impugnato. Nei casi di cui al periodo precedente, il versamento delle somme dovute deve avvenire entro sessanta giorni dalla data di perfezionamento della notifica; la sanzione amministrativa prevista dall’articolo 13 del decreto legislativo 18 dicembre 1997, n. 471 non si applica nei casi di omesso, carente o tardivo versamento delle somme dovute, nei termini di cui ai periodi precedenti, sulla base degli atti ivi indicati; b) gli atti di cui alla lettera a) acquistano efficacia di titolo esecutivo decorso il termine utile per la proposizione del ricorso ovvero decorsi 60 giorni dalla notifica dell’atto finalizzato alla riscossione delle entrate patrimoniali, senza la preventiva notifica della cartella di pagamento e dell’ingiunzione fiscale di cui al regio decreto 14 aprile 1910, n. 639. Decorso il termine di trenta giorni dal termine ultimo per il pagamento, la riscossione delle somme richieste è affidata in carico al soggetto legittimato alla riscossione forzata. L’esecuzione è sospesa per un periodo di centottanta giorni dall’affidamento in carico degli atti di cui alla lettera a) al soggetto legittimato alla riscossione forzata. Le modalità di trasmissione del carico da accertamento esecutivo al soggetto legittimato alla riscossione sono demandate a un decreto del Ministero dell’economia e delle finanze; c) la sospensione non si applica con riferimento alle azioni cautelari e conservative, nonché ad ogni altra azione prevista dalle norme ordinarie a tutela del creditore. La predetta sospensione non opera in caso di accertamenti definitivi, anche in seguito a giudicato, nonché in caso di recupero di somme derivanti da decadenza dalla rateazione. Il soggetto legittimato alla riscossione forzata informa con raccomandata semplice o posta elettronica il debitore di aver preso in carico le somme per la riscossione; d) in presenza di fondato pericolo per il positivo esito della riscossione, decorsi sessanta giorni dalla notifica degli atti di cui alla lettera a), la riscossione delle somme in essi indicate, nel loro ammontare integrale comprensivo di interessi e sanzioni, può essere affidata in carico ai soggetti legittimati alla riscossione forzata anche prima del termine previsto dalle lettere a) e b). Nell’ipotesi di cui alla presente lettera, e ove il soggetto legittimato alla riscossione forzata, successivamente all’affidamento in carico degli atti di cui alla lettera a), venga a conoscenza di elementi idonei a dimostrare il fondato pericolo di pregiudicare la riscossione, non opera la sospensione di cui alla lettera c) e non deve essere inviata l’informativa di cui alla stessa lettera c); e) il soggetto legittimato sulla base del titolo esecutivo di cui alla lettera a) procede ad espropriazione forzata con i poteri, le facoltà e le modalità previste dalle disposizioni che disciplinano l’attività di riscossione coattiva; f) gli enti e i soggetti affidatari di cui all’articolo 52, comma 5, lettera b), del decreto legislativo n. 446 del 1997 si avvalgono per la riscossione coattiva delle entrate degli enti delle norme di cui al Titolo II del decreto del Presidente della Repubblica 29 settembre 1973, n. 602, con l’esclusione di quanto previsto all’articolo 48-bis del decreto stesso n. 602 del 1973; g) ai fini dell’espropriazione forzata l’esibizione dell’estratto dell’atto di cui alla lettera a), come trasmesso al soggetto legittimato alla riscossione con le modalità determinate con il decreto di cui alla lettera b), tiene luogo, a tutti gli effetti, dell’esibizione dell’atto stesso in tutti i casi in cui il soggetto legittimato alla riscossione, anche forzata, ne attesti la provenienza; h) decorso un anno dalla notifica degli atti indicati alla lettera a), l’espropriazione forzata è preceduta dalla notifica dell’avviso di cui all’articolo 50 del citato decreto del Presidente della Repubblica n. 602 del 1973; i) nel caso in cui la riscossione è affidata ai sensi dell’articolo 2 del decreto-legge 22 ottobre 2016, n. 193, convertito, con modificazioni, dalla legge 1° dicembre 2016, n. 225, a partire dal primo giorno successivo al termine ultimo per la presentazione del ricorso ovvero a quello successivo al decorso del termine di 60 giorni dalla notifica dell’atto finalizzato alla riscossione delle entrate patrimoniali, le somme richieste con gli atti di cui alla lettera a) sono maggiorate degli interessi di mora nella misura indicata dall’articolo 30 del decreto del Presidente della Repubblica n. 602 del 1973, calcolati a partire dal giorno successivo alla notifica degli atti stessi; all’agente della riscossione spettano gli oneri di riscossione, interamente a carico del debitore, e le quote di cui all’articolo 17, comma 2, lettere b), c) e d) del decreto legislativo 13 aprile 1999, n. 112; l) ai fini della procedura di riscossione contemplata dal presente comma, i riferimenti contenuti in norme vigenti al ruolo, alle somme iscritte a ruolo, alla cartella di pagamento e all’ingiunzione di cui al regio decreto 14 aprile 1910, n. 639 si intendono effettuati agli atti indicati nella lettera a). (Potenziamento dell’attività di accertamento e riscossione) 10. Il dirigente o, in assenza di questo, il responsabile apicale dell’ente, il soggetto affidatario dei servizi di cui all’articolo 52, comma 5, lettera b), del decreto legislativo n. 446 del 1997 con proprio provvedimento, nomina uno o più funzionari responsabili della riscossione, i quali esercitano le funzioni demandate agli ufficiali della riscossione, nonché quelle già attribuite al segretario comunale dall’articolo 11 del Regio decreto n. 639 del 1910, in tutto il territorio nazionale in relazione al credito da escutere. I funzionari responsabili della riscossione sono nominati tra i dipendenti dell’ente o del soggetto affidatario dei servizi di cui all’articolo 52, comma 5, lettera b), del decreto legislativo n. 446 del 1997, fra persone che sono in possesso almeno di un diploma di istruzione secondaria superiore e che hanno superato un esame di idoneità, previa frequenza di un apposito corso di preparazione e qualificazione. Restano ferme le abilitazioni già conseguite in base alle vigenti disposizioni di legge. Il mantenimento dell’idoneità all’esercizio delle funzioni è subordinato all’aggiornamento professionale biennale da effettuarsi tramite appositi corsi. La nomina dei funzionari della riscossione può essere revocata con provvedimento motivato. 11. L’atto di cui al comma 9 non è suscettibile di acquistare efficacia di titolo esecutivo quando è stato emesso per somme inferiori a 10 euro. Tale limite si intende riferito all’intero debito dovuto, anche derivante da più annualità. Il debito rimane comunque a carico del soggetto moroso e potrà essere oggetto di recupero con la successiva notifica degli atti di cui al comma 9 che superano cumulativamente l’importo di cui al primo periodo. 12. Per il recupero di importi fino a 10.000 euro, dopo che l’atto di cui al comma 9 è divenuto titolo esecutivo, prima di attivare una procedura esecutiva e cautelare gli enti devono inviare un sollecito di pagamento con cui si avvisa il debitore che il termine indicato nell’atto è scaduto e che, se non si provvede al pagamento di norma entro 30 giorni, saranno attivate le procedure cautelari ed esecutive. In deroga all’articolo 1, comma 544 della legge 24 dicembre 2012, n. 228, per il recupero di importi fino a 1.000 euro il termine di 120 giorni è ridotto a 60 giorni. 13. In assenza di una apposita disciplina regolamentare, l’ente creditore o il soggetto affidatario, su richiesta del debitore, concede la ripartizione del pagamento delle somme dovute fino a un massimo di 72 rate mensili, a condizione che il debitore versi in una situazione di temporanea e obiettiva difficoltà e secondo il seguente schema: – fino a € 100,00 nessuna rateizzazione; – da € 100,01 a € 500,00 fino a 4 rate mensili; – da € 500,01 a € 3.000,00 da 5 a 12 rate mensili; – da € 3.000,01 a € 6.000,00 da 13 a 24 rate mensili; – da € 6.000,01 a € 20.000,00 da 25 a 36 rate mensili; – oltre € 20.000,00 da 37 a 72 rate mensili. 14. L’ente, con deliberazione adottata a norma dell’articolo 52 del decreto legislativo n. 446 del 1997, può ulteriormente regolamentare condizioni e modalità di rateizzazione delle somme dovute, ferma restando una durata massima non inferiore a 36 rate mensili per debiti di importi superiori a euro 6.000,01. 15. In caso di comprovato peggioramento della situazione di cui ai commi 13 e 14, la dilazione concessa può essere prorogata una sola volta, per un ulteriore periodo e fino a un massimo di 72 rate mensili, o per il periodo massimo disposto dal regolamento dell’ente a norma del comma 14, a condizione che non sia intervenuta decadenza ai sensi del successivo comma 17. 16. Ricevuta la richiesta di rateazione, l’ente creditore o il soggetto affidatario può iscrivere l’ipoteca o il fermo amministrativo solo nel caso di mancato accoglimento della richiesta, ovvero di decadenza dai benefici della rateazione. Sono fatte comunque salve le procedure esecutive già avviate alla data di concessione della rateazione. 17. In caso di mancato pagamento di due rate consecutive nel corso del periodo di rateazione, il debitore decade automaticamente dal beneficio e il debito non può più essere rateizzato; l’intero importo ancora dovuto è immediatamente riscuotibile in unica soluzione. 18. Le rate mensili nelle quali il pagamento è stato dilazionato, scadono nell’ultimo giorno di ciascun mese indicato nell’atto di accoglimento dell’istanza di dilazione. 19. Su tutte le somme di qualunque natura, escluse le sanzioni, gli interessi, le spese di notifica e gli oneri di riscossione si applicano, decorsi trenta giorni dall’esecutività dell’atto di cui al comma 9 e fino alla data del pagamento, gli interessi di mora conteggiati al tasso di interesse legale che può essere maggiorato di non oltre due punti percentuali dall’ente con apposita deliberazione adottata ai sensi dell’articolo 52 del decreto legislativo n. 446 del 1997. 20. I costi di elaborazione e di notifica degli atti e quelli delle successive fasi cautelari ed esecutive vengono posti a carico del debitore e sono di seguito determinati: a) una quota denominata “oneri di riscossione a carico del debitore”, pari al 3% delle somme dovute in caso di pagamento entro il sessantesimo giorno dalla data di esecutività dell’atto di cui al comma 9, fino ad un massimo di 300 euro, ovvero pari al 6% delle somme dovute in caso di pagamento oltre detto termine, fino a un massimo di 600 euro; b) una quota denominata “spese di notifica ed esecutive”, comprendente il costo della notifica degli atti e correlata all’attivazione di procedure esecutive e cautelari a carico del debitore, ivi comprese le spese per compensi dovuti agli istituti di vendite giudiziarie e i diritti, oneri ed eventuali spese di assistenza legale, nella misura fissata con decreto non regolamentare del Ministero dell’economia e delle finanze, che individua anche le tipologie di spesa oggetto del rimborso. Nelle more dell’adozione del provvedimento, con specifico riferimento alla riscossione degli enti locali, si applicano le misure e le tipologie di spesa di cui ai decreti ministeriali 21 novembre 2000, pubblicato nella Gazzetta Ufficiale n. 30 del 6 febbraio 2001, e 12 settembre 2012, pubblicato nella Gazzetta Ufficiale n. 254 del 30 ottobre 2012, nonché ai decreti n. 455 del 18 dicembre 2001, n. 109 dell’11 febbraio 1997 e n. 80 del 15 maggio 2009, per quanto riguarda gli oneri connessi agli istituti di vendite giudiziarie. 21. Le disposizioni di cui ai commi da 11 a 20 si applicano anche in caso di emissione delle ingiunzioni di cui al regio decreto n. 639 del 1910 fino all’applicazione delle disposizioni di cui al comma 9. 22. Con decreto del Ministro dell’economia e delle finanze, da emanarsi entro centottanta giorni dall’entrata in vigore della presente legge, secondo le procedure di cui all’articolo 53 del decreto legislativo n. 446 del 1997, d’intesa con la Conferenza Stato-Città ed Autonomie Locali, sono stabilite le disposizioni generali in ordine alla definizione dei criteri di iscrizione obbligatoria in sezione separata dell’albo per i soggetti che svolgono esclusivamente le funzioni e le attività di supporto propedeutiche all’accertamento e alla riscossione delle entrate degli enti locali e delle società da esse partecipate. 23. Con uno o più decreti del Ministro dell’economia e delle finanze, d’intesa con la Conferenza Stato-Città ed Autonomie Locali, sono stabilite le disposizioni in ordine ai seguenti punti: a) indicazione di linee guida relative ai controlli che gli enti devono porre in essere con riferimento al rispetto degli adempimenti richiesti al soggetto affidatario, alla validità, congruenza e persistenza degli strumenti fideiussori esibiti in fase di aggiudicazione dal soggetto medesimo, nonché alle condizioni di inadempimento che possono dar luogo alla rescissione anticipata dei rapporti contrattuali e all’avvio delle procedure di cancellazione dall’albo di cui all’articolo 53 del decreto legislativo n. 446 del 1997; b) indicazione di obblighi di comunicazione e pubblicazione da parte dell’ente degli estremi dei contratti in materia di affidamento in concessione, anche disgiunto, di servizi di accertamento e riscossione delle proprie entrate, nonché delle informazioni sintetiche relative all’oggetto e alla remunerazione stabilita per ciascuna delle attività affidate, con particolare riguardo alle misure degli eventuali compensi stabiliti in percentuale delle entrate tributarie e patrimoniali; c) definizione di criteri relativi all’affidamento e alle modalità di svolgimento dei servizi di accertamento e di riscossione delle entrate degli enti oggetto di concessione, al fine di assicurarne la necessaria trasparenza e funzionalità, definire livelli imprescindibili di qualità, anche con riferimento al rispetto dei diritti dei contribuenti, nonché linee guida in materia di misure dei compensi, tenuto anche conto delle effettive riscossioni. 24. Per l’iscrizione nell’albo di cui all’articolo 53, comma 1, del decreto legislativo n. 446 del 1997 o nella sezione separata del medesimo albo, prevista al comma 22, sono richieste le seguenti misure minime di capitale interamente versato in denaro o tramite polizza assicurativa o fidejussione bancaria: a) due milioni e cinquecentomila euro per l’effettuazione, anche disgiuntamente, delle attività di accertamento dei tributi e di quelle di riscossione dei tributi e di altre entrate nei comuni con popolazione fino a 200.000 abitanti; b) cinque milioni di euro per l’effettuazione, anche disgiuntamente, delle attività di accertamento dei tributi e di quelle di riscossione dei tributi e di altre entrate nelle province e nei comuni con popolazione superiore a 200.000 abitanti; c) un milione di euro per lo svolgimento delle funzioni e delle attività di supporto propedeutiche all’accertamento e alla riscossione delle entrate locali. 25. I soggetti iscritti all’albo di cui al comma 22 e quelli di cui all’articolo 53 del decreto legislativo n. 446 del 1997 devono adeguare alle condizioni e alle misure minime di cui al comma 24 il proprio capitale sociale entro il 31 dicembre 2020. 26. I conservatori dei pubblici registri immobiliari e del pubblico registro automobilistico eseguono le iscrizioni, le trascrizioni e le cancellazioni dei pignoramenti, delle ipoteche, del fermo amministrativo richieste dal soggetto legittimato alla riscossione forzata in esenzione da ogni tributo e diritto. 27. I conservatori sono altresì tenuti a rilasciare in carta libera e gratuitamente al soggetto legittimato alla riscossione forzata l’elenco delle trascrizioni e iscrizioni relative ai beni da loro indicati, contenente la specificazione dei titoli trascritti, dei crediti iscritti e del domicilio dei soggetti a cui favore risultano fatte le trascrizioni e le iscrizioni. 28. I competenti uffici dell’Agenzia delle entrate rilasciano gratuitamente al soggetto legittimato alla riscossione forzata le visure ipotecarie e catastali relative agli immobili dei debitori e dei coobbligati e svolgono gratuitamente le attività di cui all’articolo 79, comma 2 del decreto del Presidente della Repubblica n. 602 del 1973. 29. Le ordinanze di assegnazione riguardanti tutti i provvedimenti aventi quale titolo esecutivo l’ingiunzione di cui a regio decreto n. 639 del 1910 o l’atto di cui al comma 9 sono esenti dalla registrazione e non devono essere inviati all’Agenzia delle entrate. 30. Ai trasferimenti coattivi di beni mobili non registrati, l’imposta di registro si applica nella misura fissa di dieci euro. Per i beni mobili registrati, l’imposta provinciale di trascrizione si applica nella misura fissa di cinquanta euro tranne i casi di esenzione previsti dalla legge. 31. Sono abrogate le seguenti disposizioni: a) il comma 2-septies dell’articolo 4 del decreto legge 24 settembre 2002, n. 209, convertito, con modificazioni, dalla legge 22 novembre 2002, n. 265; b) il comma 225 dell’articolo 1 della legge 24 dicembre 2007, n. 244; c) il comma 28-sexies dell’articolo 83 del decreto legge 25 giugno 2008, n. 112, convertito, con modificazioni, dalla legge 6 agosto 2008, n. 133; d) l’articolo 3-bis del decreto legge 25 marzo 2010, n. 40, convertito, con modificazioni, dalla legge 22 maggio 2010, n. 73; e) le lettere gg-sexies) e gg-septies) del comma 2, dell’articolo 7 del decreto legge 13 maggio 2011, n. 70, convertito, con modificazioni, dalla legge 12 luglio 2011, n. 106. |

Con tale articolo si introducono due grosse novità nell’ambito dei tributi locali: 1. AVVISO DI ACCERTAMENTO IMM. ESECUTIVO PER TRIBUTI LOCALI Per qualsiasi tributo locale (IMU, Tari, Tasi, Icp eccetera) gli accertamenti diventeranno esecutivi fin da subito e saranno oggetto di una disciplina molto simile a quella prevista dall’art. 29 del D.L. n. 78/2010 per le imposte statali. Viene quindi meno il sistema del ruolo e dell’ingiunzione fiscale per i tributi locali. In buona sostanza se le somme oggetto dell’avviso di accertamento non vengono pagate il contribuente potrà subire subito una escussione, senza la necessità dell’invio di un atto di un itermediario: l’Agenzia delle Entrate Riscossione tramite la cartella di pagamento, se vi è stata iscrizione a ruolo, oppure tramite l’ingiunzione fiscale di un Riscossore locale se non vi è stata l’iscrizione a ruolo. Anche per tale avviso di accertamento immediatamente esecutivo le somme non pagate saranno affidate al Riscossore dopo i 60 giorni per l’impugnazione e l’esecuzione sarà sospesa per soli 180 giorni. ******* 2 POSSIBILE DILAZIONE IN 72 RATE CON GLI ENTI LOCALI Viene introdotta la possibilità di chiedere la dilazione di 72 rate mensili. Tale rateazione ha le principali caratteristiche: 1. con il semplice invio dell’istanza di dilazione l’ente creditore, oppure il Riscossore affidatario delle somme, non può attivare nuove procedure esecutive a nuovi fermi o ipoteche fino a quando tale richiesta di dialzione non sia rigettata o lasciata decadere per mancato pagamento delle rate (rimangono attive esecuzioni già iniziate); 2. Basta il mancato pagamento di due rate mensili consecutive per far decadere tutta la dilazione; 3 Le rate mensili nelle quali il pagamento è stato dilazionato, scadono nell’ultimo giorno di ciascun mese indicato nell’atto di accoglimento dell’istanza di dilazione. |